【令和7年(2025年)11月改正】通勤手当の非課税限度額引き上げと年末調整の実務対応

令和7年(2025年)11月19日に所得税法施行令の一部を改正する政令が公布され、マイカーなどで通勤する従業員に支給される通勤手当の非課税限度額が引き上げられました。

今回の改正は令和7年4月1日に遡って適用されるため、多くの企業で今年の年末調整における精算処理が必要となります。

本記事では、人事労務担当者が押さえておくべき改正の詳細や遡及適用の計算方法、源泉徴収簿への記載方法など実務上のポイントを解説します。

目次[非表示]

- 1.通勤手当の非課税限度額の改正概要と背景

- 2.通勤手当の非課税限度額の変更点(新旧対照表)

- 3.通勤手当の非課税限度額改正における実務担当者が行うべき対応

- 3.1.給与計算システムの更新

- 3.2.遡及分の差額計算

- 3.3.年末調整での精算処理

- 4.非課税限度額改正に伴う源泉徴収簿への記載方法

- 4.1.源泉徴収簿への記載ポイント

- 5.通勤手当の非課税限度額改正に伴うよくある質問

- 5.1.Q1. 4月分の定期代を3月25日に支払った場合は、非課税限度額はどちらを適用しますか?

- 5.2.Q2. 4月以降の給与で、4月より前(2月・3月分など)の通勤手当を遡及して精算を行いました。これも新限度額の対象になりますか?

- 5.3.Q3. 7月に退職した従業員についてはどのように対応すればよいですか?

- 6.まとめ:遡及適用の迅速な対応と確実な精算を

通勤手当の非課税限度額の改正概要と背景

昨今のガソリン価格の高騰や物価上昇などの社会情勢を踏まえ、通勤のためにマイカーなどを使用して通勤している労働者の負担を軽減するため、通勤手当の非課税限度額が引き上げられました。

この改正は令和7年(2025年)11月20日に施行され、令和7年4月1日以後に支払われるべき通勤手当に適用されます。

すでに令和7年4月から支払われた給与において、改正前の限度額に基づいて課税処理が行われていた場合は改正後の非課税限度額との差額を調整する必要があります。

参考:国税庁「通勤手当の非課税限度額の改正について」

通勤手当の非課税限度額の変更点(新旧対照表)

今回の改正では、片道の通勤距離が10km以上の非課税限度額が引き上げられました。特に距離が長いほど引き上げ幅が大きくなっています。

改正後の詳細は以下のとおりです。

通勤距離(片道) | 改正前(旧) | 改正後(新) | 差額(月額) |

2km未満 | 全額課税 | 全額課税 | 変更なし |

2km以上 10km未満 | 4,200円 | 4,200円 | 変更なし |

10km以上 15km未満 | 7,100円 | 7,300円 | +200円 |

15km以上 25km未満 | 12,900円 | 13,500円 | +600円 |

25km以上 35km未満 | 18,700円 | 19,700円 | +1,000円 |

35km以上 45km未満 | 24,400円 | 25,900円 | +1,500円 |

45km以上 55km未満 | 28,000円 | 32,300円 | +4,300円 |

55km以上 | 31,600円 | 38,700円 | +7,100円 |

引用:国税庁「通勤手当の非課税限度額の引上げについて」

なお、電車やバスなどの交通機関を利用している場合の非課税限度額(150,000円)については変更はありません。

通勤費管理のシステム化を検討中の方へ

>> 製品カタログを【無料】で今すぐダウンロード <<

通勤手当の非課税限度額改正における実務担当者が行うべき対応

今回の改正に伴い、人事労務担当者は以下3つの対応が必要になります。

- 給与計算システムの更新

- 遡及分の差額計算

- 年末調整での精算処理

給与計算システムの更新

通勤手当の非課税限度額改正に伴い、直近の給与計算から新しい非課税限度額を適用できるよう給与計算システムのマスタ設定を変更する必要があります。

施行日が令和7年11月20日であるため、実務上は「12月給与」から新税率での源泉徴収を開始する企業が多いと予想されますが、給与の締日やシステムの対応状況に合わせて更新が必要です。

遡及分の差額計算

令和7年4月1日以降に支払われた通勤手当については、旧限度額を超えて「課税対象額」として処理された金額のうち、今回の改正で「非課税」となる部分を洗い出します。

具体例を見ていきましょう。

【具体例】

- 対象者:Aさん

- 通勤距離:片道30km

- 通勤手当支給額:月額20,000円

- 旧限度額(25km以上35km未満):18,700円

- 新限度額(25km以上35km未満):19,700円

これまでAさんの給与では、月額20,000円のうち旧限度額18,700円が非課税であるため、1,300円を課税対象として所得税を計算していました。

しかし、改正後の非課税限度額は19,700円となるため、改正後(令和7年4月1日以降)に遡って課税されるべき金額は「20,000円 - 19,700円 = 300円」 となります。 つまり、月額1,000円(1,300円 - 300円)分が、本来は非課税であるにもかかわらず課税額として計算されていたことになります。

例えば、11月まで改正前の非課税限度額を適用していた場合は、「1,000円 × 8ヶ月(4月~11月分) = 8,000円」を年末調整にて「非課税」扱いに戻す(課税対象額からマイナスする)必要があるということです。

年末調整での精算処理

非課税限度額の改正に伴う調整は、基本的に令和7年分の年末調整で行います。年末調整の具体的な手順は以下のとおりです。

- 通常通り1月~12月の給与・賞与の支給総額を集計

- 年間の「課税給与総額」から前述のとおり算出した「遡及して非課税となる金額の合計」を差し引く

- 年税額を計算する

- 源泉徴収税額の合計と年税額の差額を還付・徴収する

これにより、1年間の課税所得が正しく修正され、結果として所得税が精算される形になります。

なお、12月の年末調整に間に合わない場合は、1月の給与計算時に再年末調整を行う方法でも精算が可能です。

もし、12月の精算処理が間に合わない場合は、再年末調整で処理することも検討しましょう。再年末調整を行った場合は源泉徴収票の記載金額が変更となるため、対象者への再発行手続きも忘れずに行う必要があります。

3分で分かる!通勤費管理の課題解決に役立つ

>> 製品カタログを今すぐダウンロード(無料) <<

非課税限度額改正に伴う源泉徴収簿への記載方法

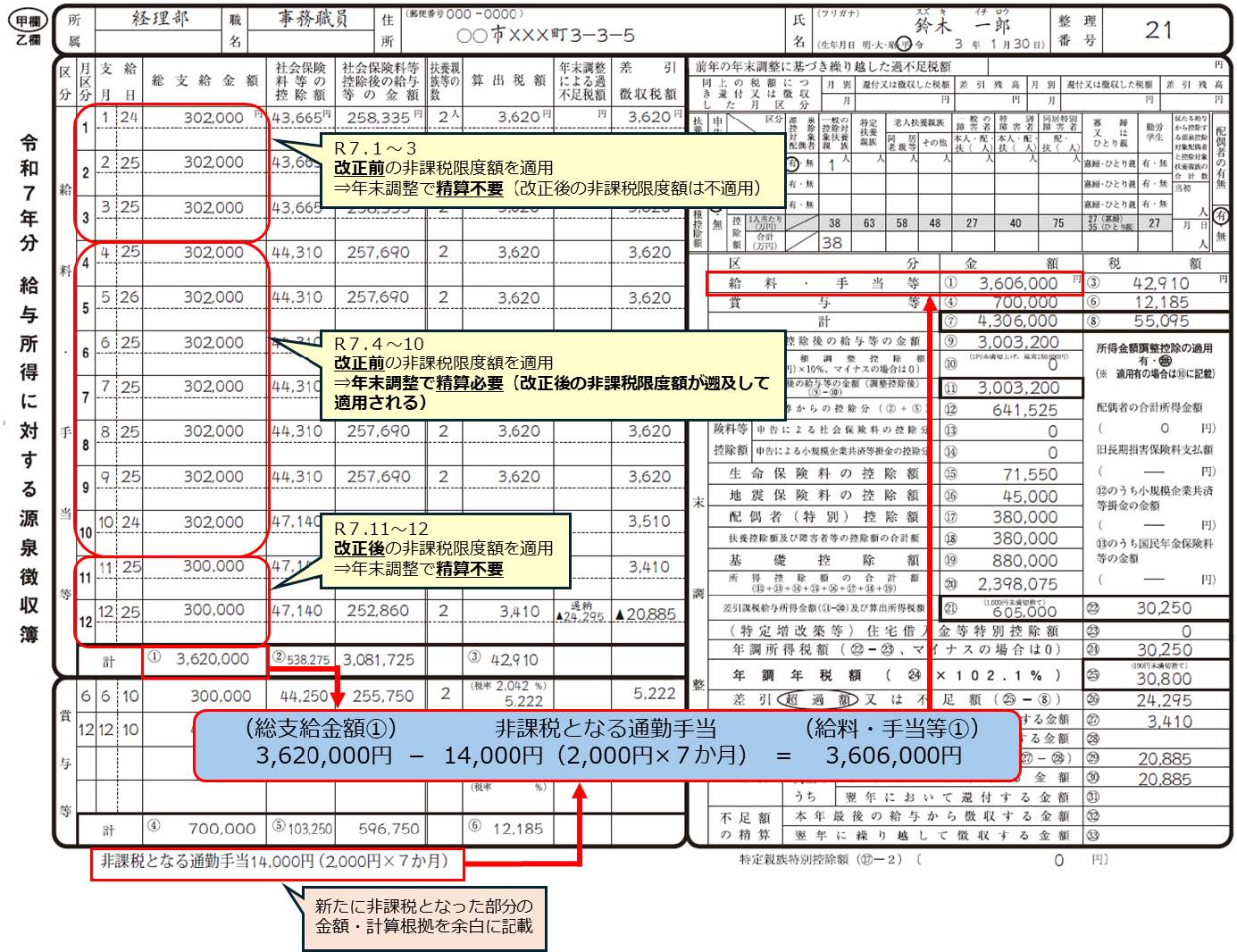

通勤手当の非課税限度額改正に伴い、源泉徴収簿の書き方にも注意しなければなりません。

ここでは、国税庁が公表している記載例に基づき、源泉徴収簿の「年末調整」欄への記載方法を解説します。

※手書きやExcel等で管理している企業の対応です。給与システムを使用している場合は、システムの機能の指示に従ってください。

源泉徴収簿への記載ポイント

今回の非課税限度額の改正で通勤手当が非課税となった金額は源泉徴収簿において、金額を減算した金額を左下に記入する必要があります。

■源泉徴収簿の記載例

引用:国税庁「年末調整で精算する際の源泉徴収簿の記載例」

引用:国税庁「年末調整で精算する際の源泉徴収簿の記載例」

具体的な手順は以下のとおりです。

- 「総支給金額」の各月には旧限度額ベースですでに支払われた課税支給額の合計を記載

- 余白に非課税となる通勤手当の金額と、その計算根拠を記載

- 「給与・手当等①」欄に「総支給金額」から「非課税となる通勤手当」を差し引いた額を記載

なお、源泉徴収票には精算処理を行った後(改正後)の金額を記載します。これにより、従業員等の手元に渡る源泉徴収票は、改正後の基準で正しく計算されたものとなります。

通勤手当の非課税限度額改正に伴うよくある質問

ここからは、通勤手当の非課税限度額改正におけるよくある質問にお答えします。

通勤手当の非課税限度額の引き上げに関する詳しいQ&Aについては下記をご覧ください。

参考:国税庁:「通勤手当の非課税限度額の引上げに関するQ&A」

Q1. 4月分の定期代を3月25日に支払った場合は、非課税限度額はどちらを適用しますか?

今回対象となるのは、令和7年4月1日以後に支払われた通勤手当です。4月1日より前に支払われた通勤手当は、たとえ4月分の通勤手当でも改定前の非課税限度額を適用します。

例えば、4月10日に4月分の通勤手当を支給する場合は「4月1日以後の支給」となり、改定後の非課税限度額を適用します。一方で、3月25日に4月分の通勤手当が支払われた場合は改定前の非課税限度額を適用します。

つまり、就業規則や賃金規程に従って翌月分の通勤手当を前月に支払っている場合は、3月に支払った通勤手当が4月分であっても改定前の非課税限度額を適用するということです。

Q2. 4月以降の給与で、4月より前(2月・3月分など)の通勤手当を遡及して精算を行いました。これも新限度額の対象になりますか?

対象外です。改正前の非課税限度額が適用されます。

今回の改正は「令和7年4月1日以後に支払われるべき通勤手当」が対象ですが、例外として「4月1日前に支払われるべき通勤手当の差額として追加支給するものを除く」としています。

そのため、支給日が4月1日以降であっても、その中身が「3月以前の期間に対応する通勤手当の不足分や修正額」である場合は、改定前の非課税限度額が適用されます。

Q3. 7月に退職した従業員についてはどのように対応すればよいですか?

今回の改正は退職者に対しても適用されます。そのため、対象となる退職者には新しい非課税限度額に基づいて再計算した源泉徴収票を作成し、交付し直すのが原則です。退職者の源泉徴収票を作成する際には、摘要欄に「再交付」と明記します。

退職者は、新しい源泉徴収票をもとに確定申告を行うことで納めすぎた税金の還付を受けられます。事務的な負担は小さくありませんが、対象者の抽出漏れなどがないよう早めに準備を進めておきましょう。

まとめ:遡及適用の迅速な対応と確実な精算を

通勤手当の非課税限度額の改正は令和7年11月20日に施行され、マイカー通勤者を対象とした通勤手当の非課税限度額が引き上げられました。

今回の改正は令和7年4月1日に遡って適用されるため、人事労務担当者には迅速かつ正確な対応が求められます。変更後の税額精算は、原則として年末調整で処理を行います。

また、退職者についても源泉徴収票の再交付が必要となるケースがあるため、対象者の抽出を含めた準備が不可欠です。人事労務担当者にとって負担は大きくなりますが、確実に精算を行いましょう。

「駅すぱあと 通勤費Web」は、通勤経路の申請・承認から、経路変更による払戻金額・運賃改定で生じた差額までを自動計算し、管理業務の手間を大幅に減らすことが可能な通勤費管理システムです。

ご興味のある方は、こちらからお問い合わせください。

詳しい資料はこちらからダウンロードいただけます。